Facebook是全世界最著名的社交软件,然而自元宇宙概念大火后,公司就把自己改名叫了Meta,以此展示自己决绝的转型姿态。

然而,这个转型,很难说有多大的成功机会。

一 、元宇宙有多烧钱?

在说元宇宙之前,我们先回顾一下那些互联网公司的伟大转型。

在iPhone诞生之前,苹果在约5年时间里为其投入了约34亿美元,这个数字一度占到苹果总营收的8%。

后面的股市我们都知道,iPhone为苹果带来了1.6万亿美元的营收,帮助苹果成为世界第一大上市私企。

谷歌同样手笔不小,谷歌在安卓上投入了数亿美元,最终得到了数百亿美元的营收回报。

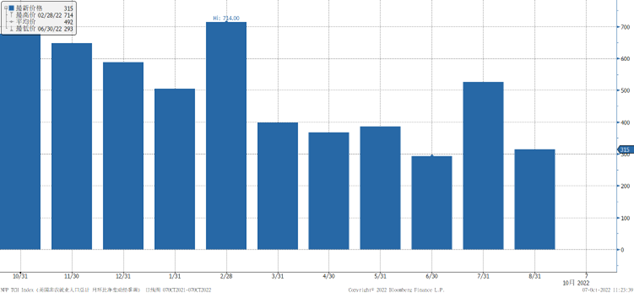

而Meta CEO扎克伯格最近则表示,公司计划在元宇宙上投入至少700亿美元,并且要到2030年左右才能看到回报。